«За две пломбы я заплатила 15 000, – вздыхает моя подруга Оля, – красиво, без боли, но так дорого. А впереди еще по меньшей мере 5 больных зубов. Вынь да положь кругленькую сумму.»

И я ей сочувственно киваю: да-да, милая моя, дорого. А в государственную поликлинику, где бесплатно, идти не хочется. Залечат так, что сам рад не будешь.

Но можно и немножко сэкономить, причем абсолютно легально – оформить налоговый вычет с похода к стоматологу.

Что такое налоговый вычет

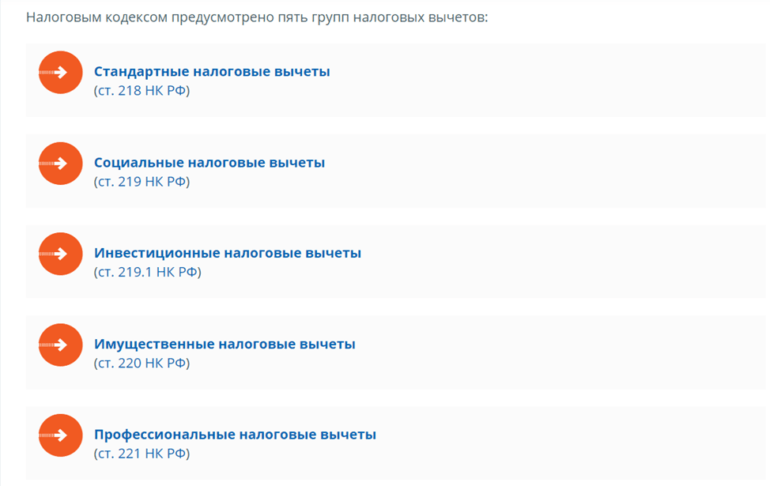

Социальные налоговые вычеты дают гражданам РФ возможность уменьшить доход, который облагается НДФЛ, на сумму расходов, понесенных на лечение, образование и другие вещи.

Грубо говоря, вычет – это возможность вернуть 13% от стоимости услуг или часть уплаченного налога.

На сайте ФНС размещена актуальная информация о действующих налоговых вычетах. Предоставляются они только налоговым резидентам РФ, то есть тем лицам, которые более 184 дней находятся на территории Российской Федерации и с заработка которых взимается НДФЛ по ставке 13%.

Можно ли его получить за поход к стоматологу

Налоговый вычет на лечение имеют право получить физические лица, оплатившие:

- выписанные врачом по установленной Минздравом рецептурной форме лекарства;

- медицинские услуги, оказанные им самим, либо их супругам, детям или родителям;

- страховой взнос по договору добровольного медицинского страхования, который был заключен для собственного медицинского обслуживания или медицинского обслуживания членов семьи.

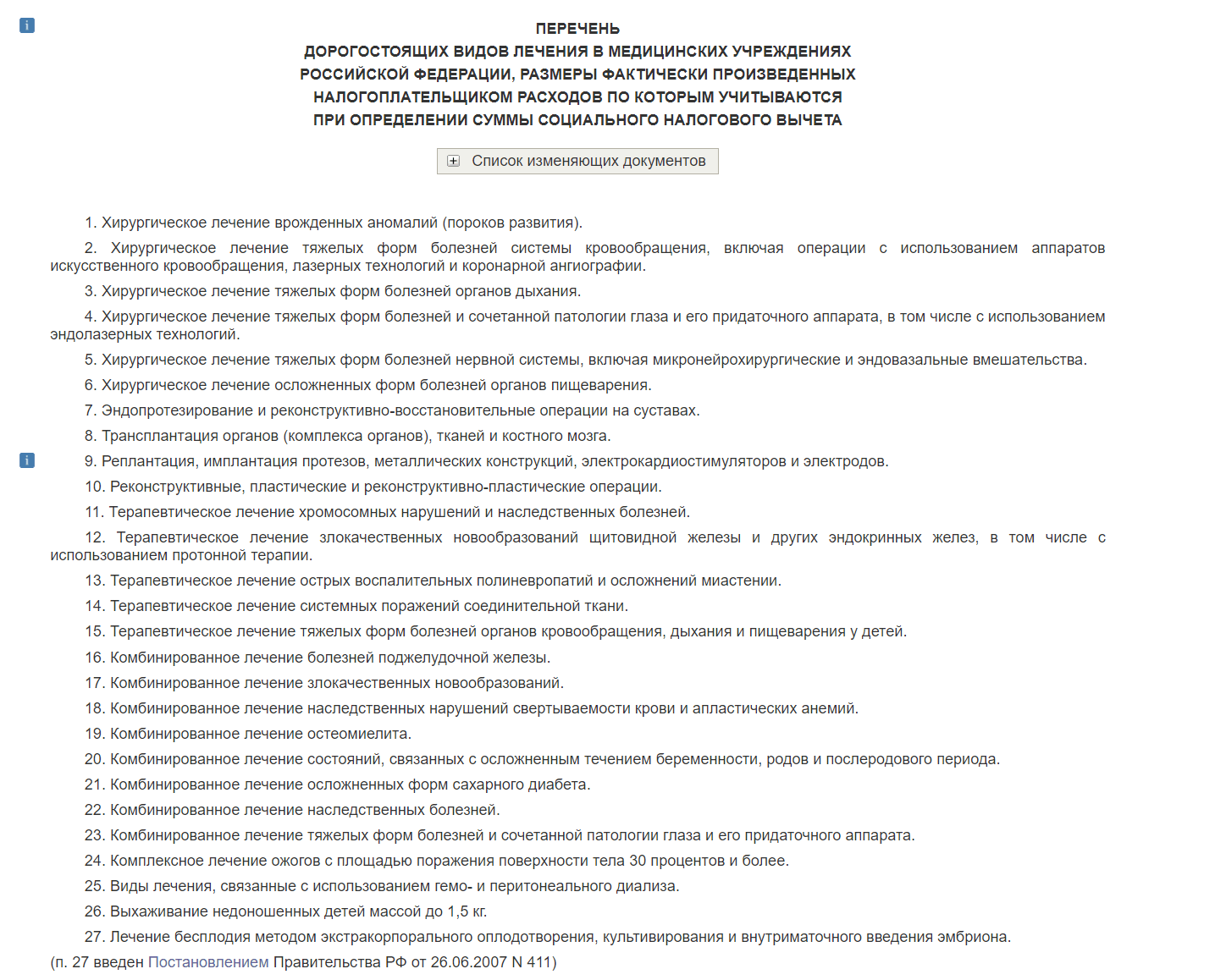

Соответственно, вычет за поход к стоматологу получить можно, если это был платный визит. При этом оказанные услуги должны входить в утвержденный государством перечень (Постановление Правительства РФ «Об утверждении Перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета»), а организация, их оказывающая – иметь разрешительную лицензию.

Необходимые документы

В список необходимых для оформления вычета документов прежде всего входят подтверждающие оплату квитанции, кассовые чеки, кассовые ордеры и выписки.

При получении вычета через налоговую необходима будет справка о доходах. Также потребуются:

- копии договоров об оказании медицинских услуг;

- копии лицензий организации или ИП, оказывающих услуги;

- копии документов, подтверждающих родство (при получении вычета на родственников).

При сборе документов советую придерживаться правила «Понадобится всё» и прикладывать все бумаги, которые вы сочтете значимыми.

Процедура получения налогового вычета

Оформить вычет можно двумя путями: напрямую через работодателя или обратившись в налоговую. В первом случае работодатель просто не будет удерживать налог по ставке 13% с части вашего дохода, во втором средства вернет на счет сама налоговая из уже удержанного НДФЛ.

Через работодателя

Подготовив квитанции и чеки, нужно составить заявление о подтверждении права на вычет и направить его вместе с пакетом документов в налоговый орган.

В течение 30 дней вам направят уведомление о подтверждении права на вычет, его необходимо предоставить работодателю вместе с заявлением, составленным в произвольной форме.

Начиная с того месяц, в который было предоставлено заявление работодателю, он должен перестать взымать НДФЛ в рамках суммы вычета.

Через налоговую инспекцию

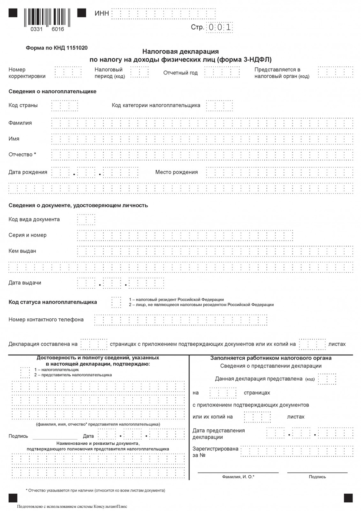

Получить вычет за 3 предыдущих календарных года можно, обратившись в налоговую инспекцию. Помимо чеков и договоров нужно предоставить справку о доходах и заполнить декларацию 3-НДФЛ, а также написать заявление о возврате излишне уплаченного НДФЛ.

Предоставив декларацию (не позднее 30 апреля) ожидайте подтверждения и получения средств в течение месяца.

А вы собираете квитанции об оплате медицинских услуг и рецепты от врачей, чтобы впоследствии оформить налоговый вычет? Или считаете это пустой тратой времени?